“触网”的险企

截止2016年,共有117家险企经营互联网保险业务,其中财产险公司有56家。作为市场的直接组成部分,保险公司首当其冲。以太保、平安、阳光为代表的险企相继设立研究中心,加快对保险科技的研发和应用。众安保险、泰康在线、安心财险、易安财险四家专业互联网保险公司的成立更是保险业互联网化的里程碑。新近开业的相互保险公司也将互联网作为展业的重要渠道。

第三方平台

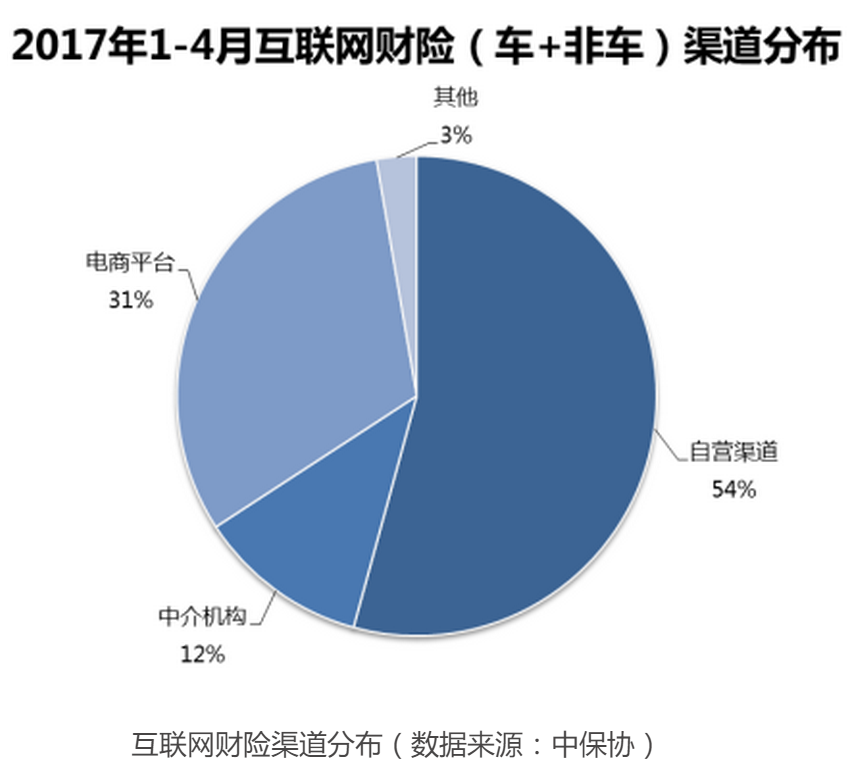

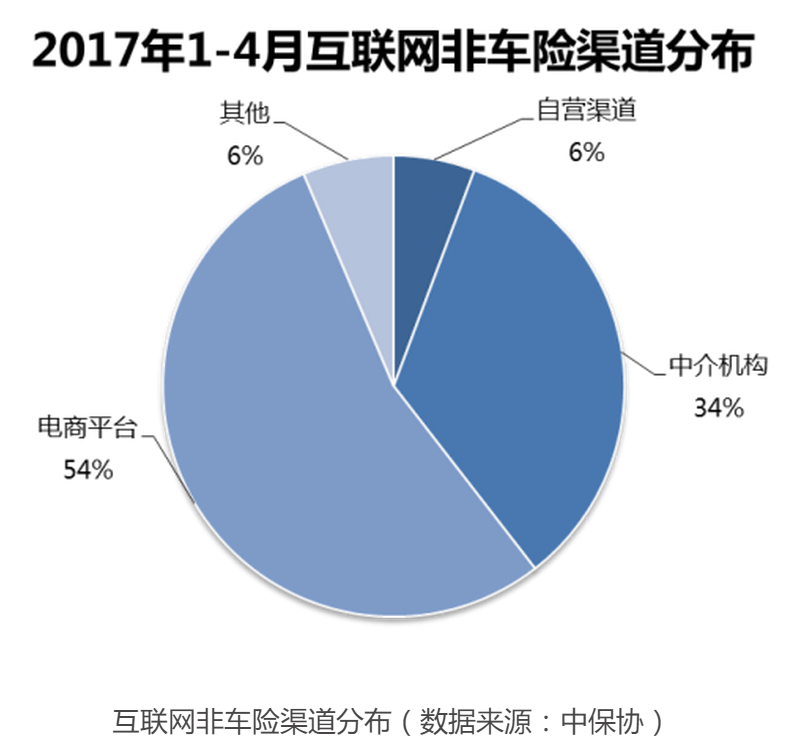

电商平台掌握了网络消费的场景和流量,是互联网保险产品销售的重要渠道。此外,保险中介也积极搭建自主的网络营销平台,发展O2O业务,在货运险、船舶险、责任险、团意险等业务上,创造独立于电商平台的线上销售场景。

保险科技公司

凭借海量、多维度的用户数据以及对尖端信息技术的垄断,互联网科技巨头掌握了当前传统险企急缺的个人征信、驾驶习惯、消费偏好等关键用户特征。此外,提供功能化服务的保险科技创业公司也吸引了风投的关注。仅2016年一年,就有8家公司获得亿级以上融资。

二、行业“火”与市场“冰”

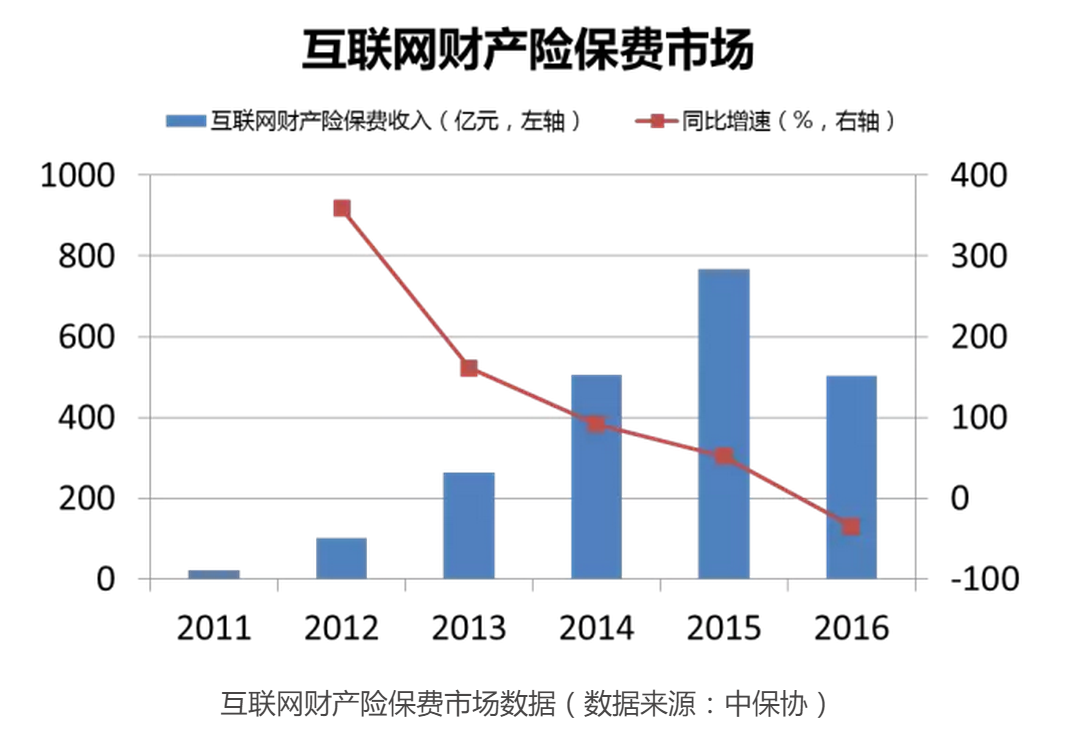

与“互联网保险”概念的日益升温不同,互联网保险市场的增速却在逐年放缓,2016年保费收入增速呈现新低,其中,财产险保费收入首次增速为负,负增长35%。

2017年互联网财险市场下滑趋势稍有缓和,但仍在持续。1-4月累计保费收入150.34亿元,同比负增长29.9%。保费规模的降低主要由车险造成。非车险业务增长态势良好,主要业务来源仍来自网购(退货运费险)、出行(航意/乘意险、航延险、酒店退订险)、互联网账户(账户资金损失险、信用保证险)。非车险业务具有明显的“场景化、低保额、多单数”特点。

自营渠道在非车险领域占比非常低。与第三方平台合作仍是非车险业务发展的主要模式。

2017年4月,备受关注的四家专业互联网保险公司的2016年年报相继出炉。除易安外,其余公司的年报数据都不同程度地体现了互联网财险市场的低迷:

众安保险增速放缓,营业收入从2015年的24.8亿增长到2016年的33.6亿,但净利润由4425万下降至937万;

泰康在线2016年实现营业收入7.46亿,净亏损8546万;

安心财险2016年实现营业收入4587万元,净亏损7310万;

易安财险2016年实现营业收入2.62亿元,净利润157万。

以自营渠道为代表的互联网财险业务遇到了发展瓶颈,综合来看:首先,商车费改后,网销渠道的车险价格优势逐步丧失,用户吸引力下降;其次,互联网非车险主流险种的营销对场景依赖度高,自营渠道对场景渗透率低;再次,非车险产品创新能力不足,没有新的热销产品出现,缺乏新的业务增长点。

三、“老”行业与“新”玩法

互联网化的最大优势在于创造直接打通企业与消费者的“2C”商业模式。因此,通过现象级的个险产品打开市场将是互联网财险的必然趋势。目前,以退货运费险、航延险等为代表的主流非车个险产品以第三方平台为主渠道,保险公司直销的非车个险创新产品尚未形成规模效应。

受制于业务复杂度和信息化水平,保险公司目前难以创造2C模式的商业机会。与第三方平台及保险科技公司合作的“B2B2C”模式将是现阶段互联网财险的主流商业模式。保险公司信息化技术建设的缺口为提供技术服务的保险科技公司创造了机会,也赢得了风投的青睐。2016年,国内互联网保险领域共发生融资39起,总融资额约17亿元。新技术的应用为互联网保险业的发展打开了新的局面:

推动保险产品创新

场景化、专业化、精细化将是互联网保险产品创新的趋势。传统保险产品的改造与新型个险产品的开发是产品创新的主要形态。大数据技术提供了对数据及保险需求更多维的分析,促进了保险产品对“低保额、多保单”的“长尾业务”部分实现覆盖。新形态的保险产品将不再千篇一律,更精准的定价,更灵活的保险期限及保障范围都将成为可能。

提升保险服务体验

方便、快捷、高效将是互联网保险服务的新特征。互联网模式的直通客户、线上运营,将大大改善用户的保险体验。OCR等人工智能技术将传统的承保、理赔流程向线上迁移,提高了保险服务流程的效率。物联网对标的的实时状态监控以及大数据技术建立的灾害模型能预知保险事故,防灾减损,实现保险人与被保险人的双赢。

优化险企运营模式

灵活的架构、丰富的功能、低廉的成本将是互联网时代保险公司运营系统优化的新方向。互联网产品的特点决定了运营模式优化的趋势。云计算架构能帮助企业以较低的成本搭建适应互联网业务的运营系统。人工智能技术提供的推理与决策功能可以实现反欺诈、核保、核赔等多项复杂工作的自动化,提高运营效率。

拓展互联网综合金融生态

互联网保险的发展将拉动互联网金融业务的协同发展,进一步促进互联网综合金融生态的形成。集保险、银行、证券等多种金融业务为一体的综合金融方案在互联网技术的联通下形成一个闭合生态链,链上的业务相互促进,形成协同效应。对互联网金融集团而言,保险业务的发展无疑将推动互联网综合金融生态圈的进一步固化。

来源:中国再保险集团公司微信公众号

0

元