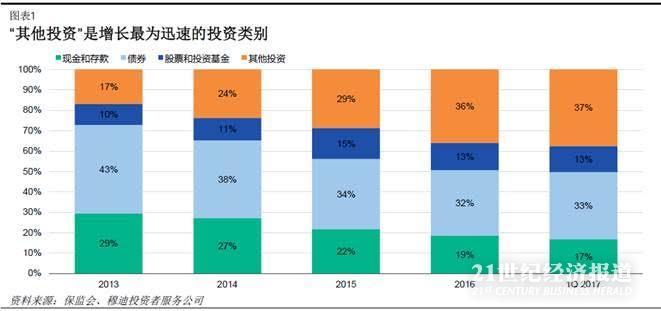

9月21日,据穆迪评级报告,保监会数据显示,2013-2016年中资保险公司非标投资的复合年增长率达55%,而同期行业总体投资增长率为20%。受此影响,“其他投资”在保险业总体投资组合中的占比已从2013 年底的17% 增长至2017 年3 月底的37.5% 。较高的投资收益率及政策刺激将拉动中资保险公司的非标投资持续增长,而这具有负面信用影响,因为非标投资将降低中资保险公司的资产透明度和回报率的稳定性,并削弱其流动性状况。

非标投资泛指不在国内银行间市场或交易所交易的非标资产。非标投资可以有不同的形式,以反映基础资产特定的融资需求,但通常其结构比较复杂,且采用不同类型的增信以改善其信用质量。非标投资当前的4个主要形式包括:(1) 债权投资计划;(2) 股权投资计划;(3) 证券化产品和 (4) 政府和社会资本合作,即PPP项目。

穆迪预计中资保险公司的非标投资将继续维持强劲增长势头,原因是在中国风险导向的偿付能力体系 (偿二代) 下,某些非标投资的资本金要求较低。中小保险公司最易受非标投资敞口增加的冲击,因为此类保险公司对相关风险的管控能力较弱。与之相比,大型保险公司在相关风险管控方面的经验更为丰富,其非标投资管理能力和议价能力更强,这使其更有可能享受到此类投资的高额回报。

穆迪副总裁/高级信用评级主任朱茜表示:“非标投资为保险公司带来了额外的信用风险层级,复杂的交易结构及信息披露的不充分令风险/回报状况的评估较为困难。但同时此类投资提供较高回报,并通常投向期限较长的基建项目,这使保险公司受惠于资产多元化程度的提高和更好的久期匹配。”